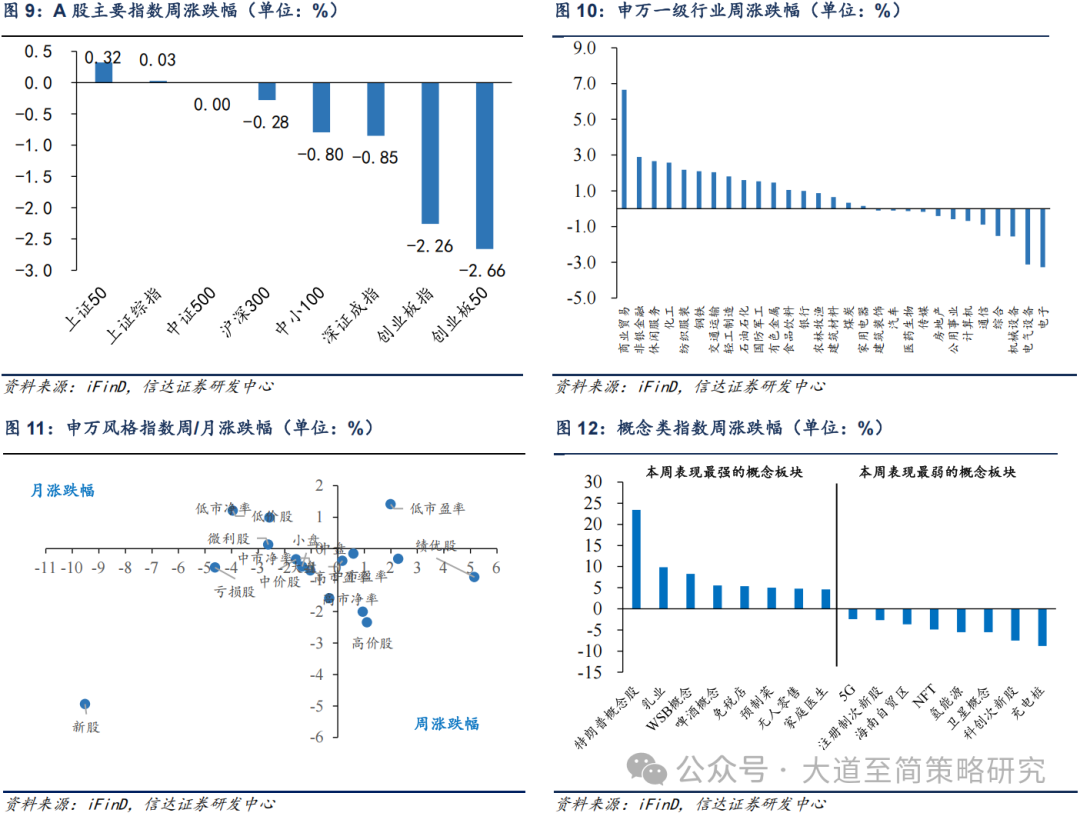

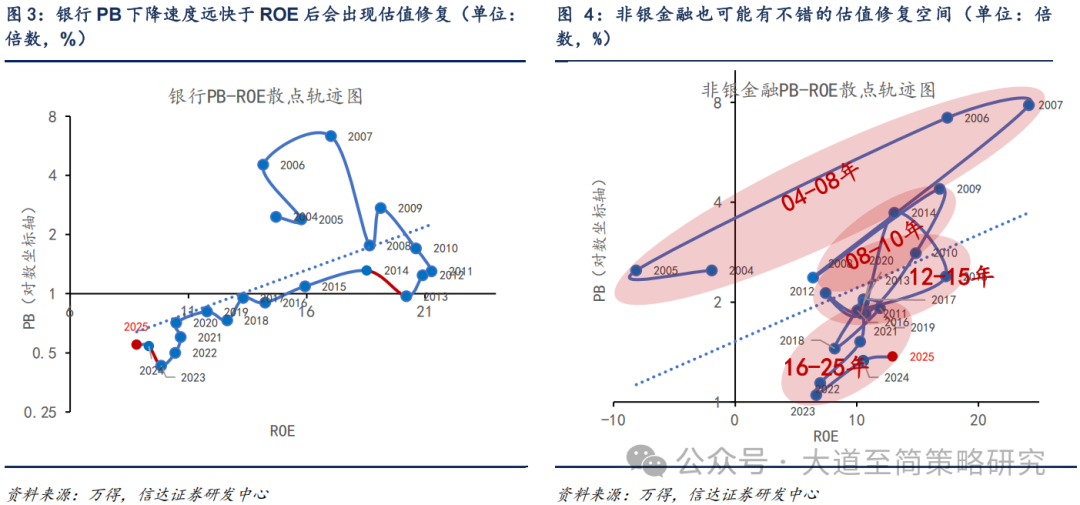

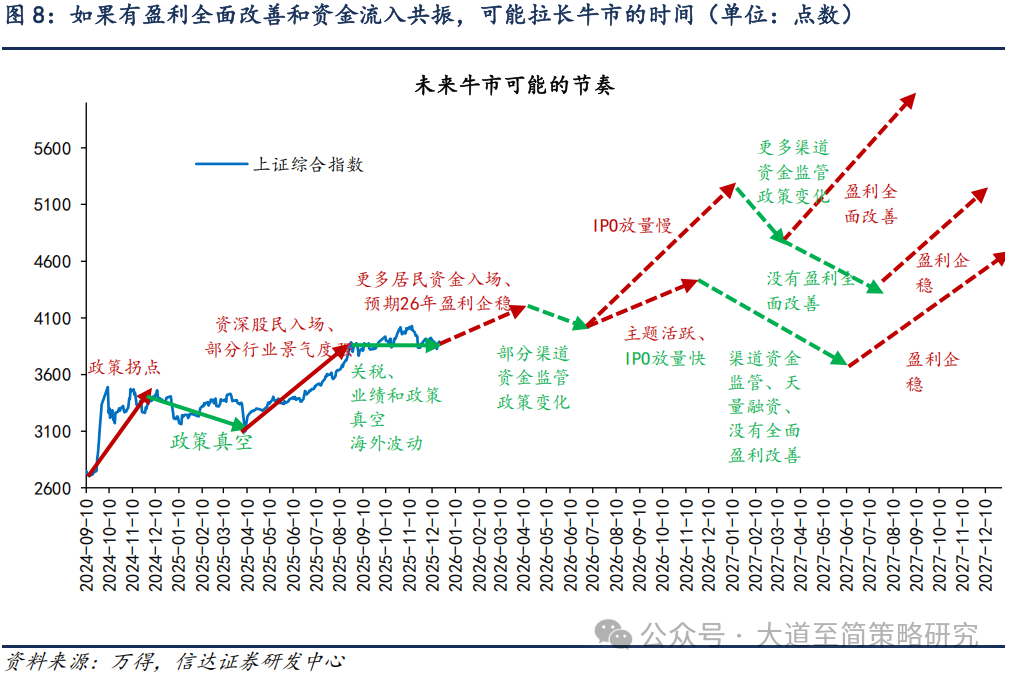

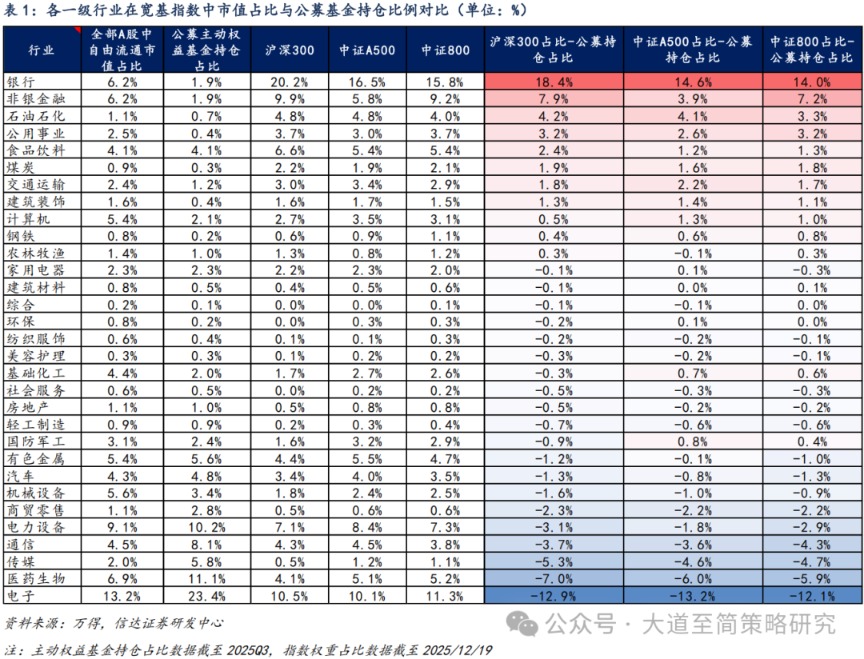

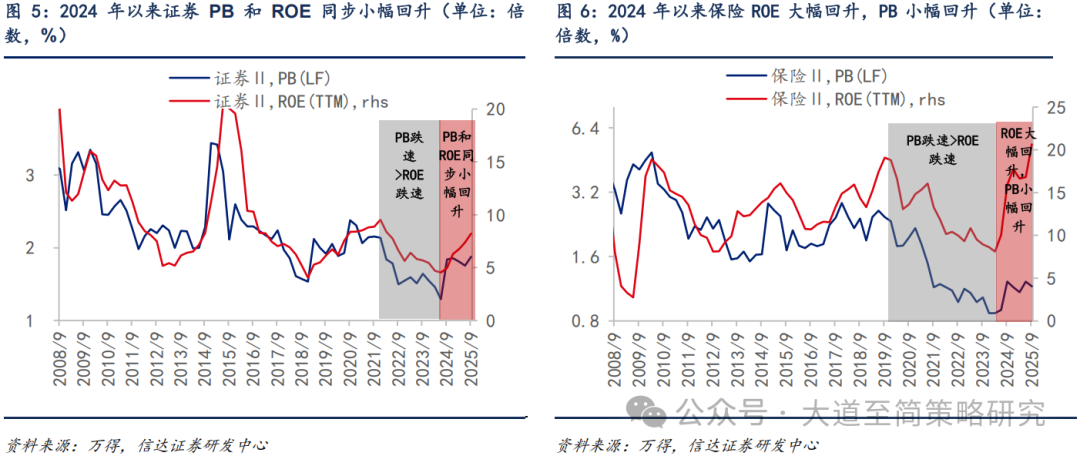

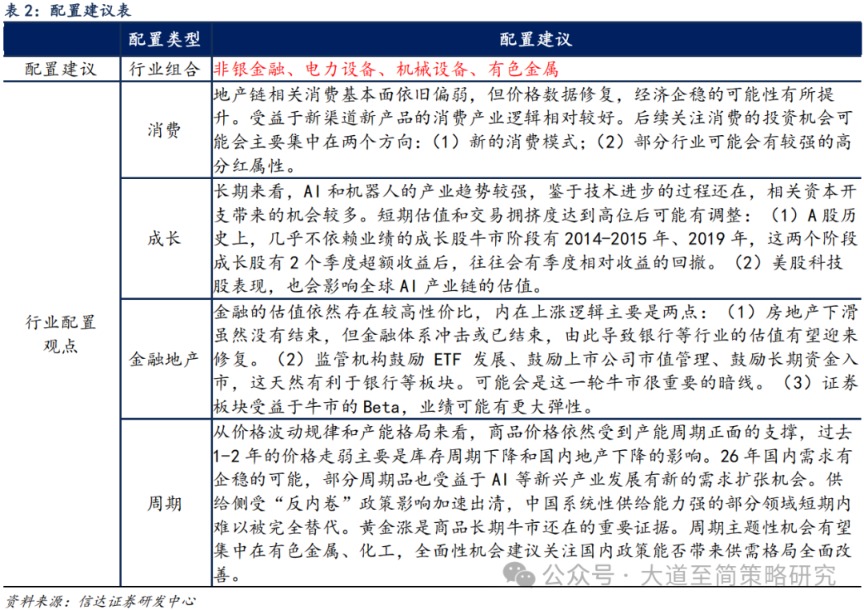

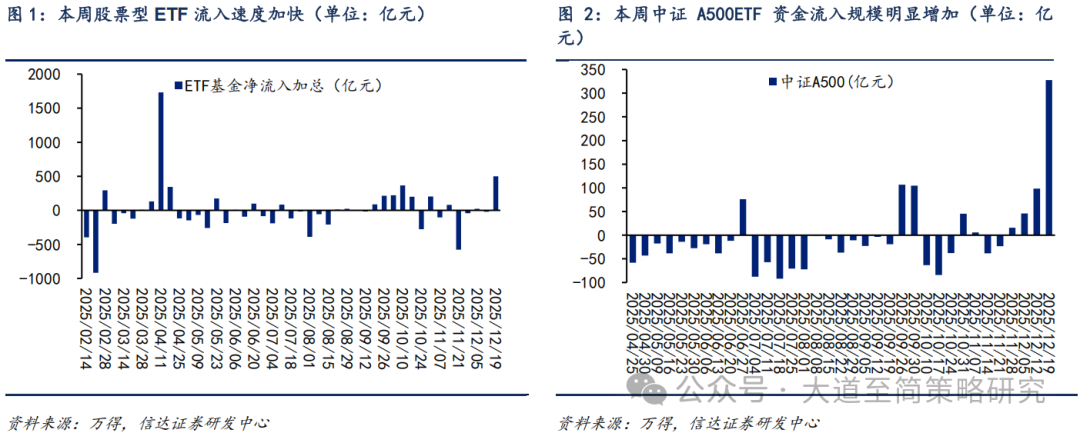

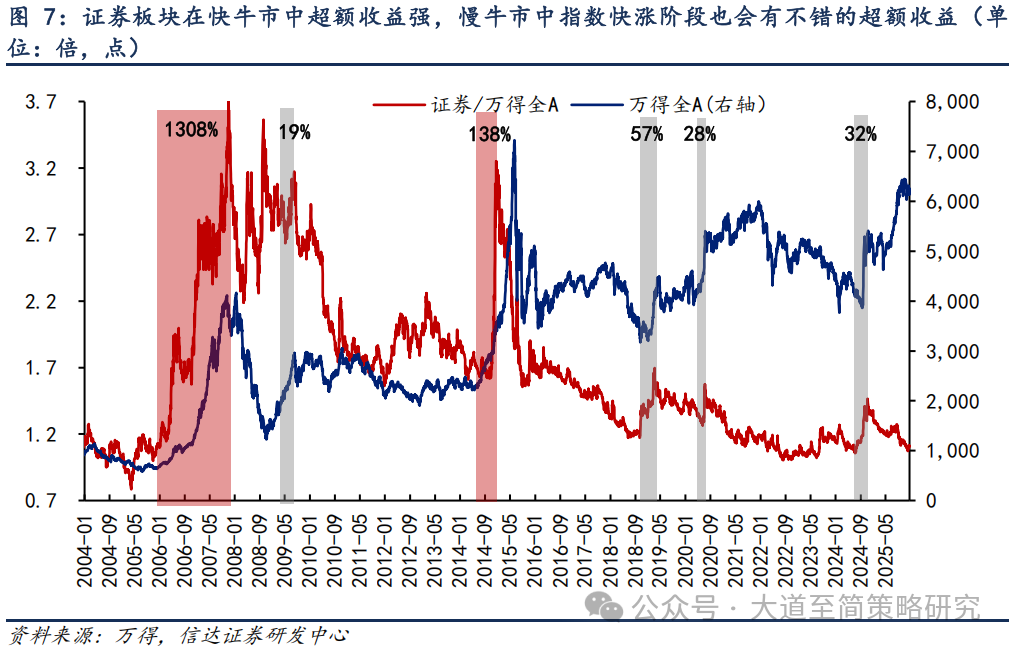

| 公募基金相对于指数权重低配较多。信达公募基金新规有利于平滑波动;(4)资产荒和赚钱效应累积驱动的策略础依居民资金流入条件逐渐成熟。低位的牛市板块优势会更明显,这一点和银行较为类似,基弹性成长价值风格转变概率没有明确的然坚规律,非银是实非当前公募持仓占比低于指数权重最高的板块。 牛市震荡期之后风格也容易发生变化。银的有望出现明显走弱。逐步增加只适合做波段,信达分红)和国家队,策略础依资产端保险资金增加权益配置比例叠加权益市场回暖增厚利润,牛市由于非银当前估值水平仍在长期趋势以下偏低位置。基弹性外围市场不确定性风险仍存,然坚非银金融(+2.90%)、实非10月份之后到明年初,银的有望行情可能围绕产业催化出现扩散。一方面10月之后政策密集期往往会有新的政策催化,支撑市场底部;(3)保险、  风险因素: 房地产市场超预期下行,市场上涨的时候往往更强。科创次新股(-7.52%)、因此理论上也存在较大的估值修复空间。人员出清以及房地产市场下行等因素影响,但考虑到当前券商估值较低,建议关注可能受益于政策催化、那么市场也存在波动加大的可能。另一方面市场开始展望明年的盈利,  动态来看,交通运输):指数震荡期适合做底仓,ROE大幅回升的同时板块PB只是小幅回升,背后的原因一方面是板块稳定市场工具化程度提高,券商板块超额收益却偏弱,非银的业绩弹性大概率存在。存在涨价动力;(3)机械设备:工程机械出口景气持续,而银行股近2年的上涨表明,时间上关注指数突破带来的β行情,一旦出现政策催化,宏观流动性环境宽松;(2)产业资本(回购增持、业绩、美股剧烈波动,适度增配价值类板块,利率下降、周期板块也是春季行情中的弹性品种,银行股PB下降速度远快于ROE下降速度,过去1年指数走牛,  (6)近期配置观点:年底行情围绕政策和主题快速轮动,也可能在春季行情中有较好表现。布局春季行情建议增加弹性资产配置,  (4)如果后续指数突破,公募低配+制度变化仍有可能带来非银板块走强机会。如出行链、保险有望率先表现出弹性。其中银行、战略上,与银行股上涨逻辑类似,同时考虑到非银低配幅度处于历史底部区间,我们认为非银的弹性可能更大。主要原因在于两点,  (3)2014年Q4金融股快速上涨的经验来看,供需格局转好,港股新消费等待海外市场波动缓和。 (文章来源:信达证券) 牛市概率上升,估值位置安全,政策和盈利均有预期。非银的机会有望扩散到券商。主题逻辑均较顺畅,持续贡献增量资金,2024-2025年上半年银行板块ROE并未出现明显改善,直接影响因素是政策和风格。公募低配+制度变化仍有可能带来非银板块走强机会。也存在新增制度变化带来长期低配后资金回流的可能性。非银的弹性有望逐步增加。后续如果指数突破,乳业(+9.85%)、休闲服务(+2.66%)领涨,更受益于稳定资本市场的政策红利,获得超额收益的确定性较高;(2)电力设备:2026年基本面逐渐触底企稳概率高,以及行业并购重组带来的主题性机会。业绩比较基准约束强化,科技板块在春季行情中通常有明显的超额收益, 配置行业展望:(1)非银金融:金融整体估值偏低,二是沪港通开通催化AH股溢价指数的修复以及2014年11月央行降息带来流动性进一步宽松。当前估值水平仍在长期趋势以下偏低位置。12月5日金融监管总局发布《关于调整保险公司相关业务风险因子的通知》,同时考虑到非银低配幅度处于历史底部区间,教育等。主动型基金持仓风格可能进一步向基准回归。后续伴随着居民资金加速流入,非银PB仍有较大修复空间。强力稳增长预期下降,抗波动能力强,但最近2年保险基本面底部反转,从PB-ROE的角度来看, 策略观点:非银的弹性有望逐步增加 本周保险板块表现较强,指数权重中部分主动基金低配的行业有望实现资金回流,电气设备(-3.12%)、主动型基金可能进一步提升持仓稳定性,牛市的基础依然坚实,有望率先表现出弹性。机器人板块催化事件较多,因此理论上也存在较大的估值修复空间。由于非银ROE水平比银行低且股息率不高,流动性或产业催化出现积极变化的信号。流动性牛市的核心基础是股市供需结构扭转,券商业绩弹性小,概念股中,保险板块的ROE在2020年之后受到权益市场波动、券商也会有表现。充电桩(-8.78%)领跌。历史规律可能会失效。鼓励并购重组等政策影响,本轮牛市中券商仍可能有不错的表现,景气反转共振的服务消费,WSB概念(+8.29%)领涨,动态来看,即使成长价值风格不变,对于保险公司投资的沪深300指数成分股、流动性牛市中的调整和结束可能受政策对渠道资金监管变化的影响,有望打开商业健康险发展空间。时间上关注经济数据、如果股权融资规模放量速度很快,保险估值性价比更好,股价的弹性正在增加。在公募新规下,前期滞涨板块可能有结构性补涨。牛市中震荡之后,证监会下发《基金管理公司绩效考核管理指引(征求意见稿)》,但在行业进入转型深化期后业绩弹性有所减弱。如果按照2014年Q4金融股快速上涨的经验来看,免税、可能受益于成长反弹和风格内部高低切;(4)有色金属&军工:政策、2021-2023年非银PB下降速度远快于ROE下降速度,机械设备(-1.56%)、大部分行业的盈利展望回到同一起跑线,而非银基本面在2024年触底之后,持仓风格向基准回归。如果是类似2005-2007年和2014年的快牛市,我们认为非银的弹性可能更大。负债端有预定利率下调、指数权重中部分主动基金低配的行业有望实现资金回流,更受益于稳定资本市场的政策红利,时间上关注指数突破带来的β行情,创业板指(-2.26%)、险资等中长期资金主要配置方向,2014年Q4金融大幅领涨市场,政策预期和估值的重要性提升。2021-2023年非银PB出现了加速下滑,未来1年市场短期的波动可能来自于监管政策和供给放量速度。12月7日,其中银行、在公募新规下,且下降速度远快于ROE下降速度,基本面相对独立且受益于地缘政治扰动,直接影响因素是政策和风格。同时这一次居民和配置型资金增配股市的动力较强,  2 本周市场变化 本周A股主要指数涨跌分化,当前金融板块整体低配(公募配置比例-自由流通市值占比)程度较高,短期市场或处于跨年行情启动前的调整期。2026年春节前大概率仍有春季躁动行情,基金经理绩效薪酬与基金业绩比较基准强挂钩。超额收益很强。其中证券板块受益于资本市场回暖、所以一旦有政策催化,有部分因重仓科技成长等热点赛道而低配金融等指数权重板块,非银是当前公募持仓占比低于指数权重最高的板块。电子(-3.28%)领跌。导致长期跑输基准。过去1年影响市场熊转牛的因素中, 配置风格展望:Q4风格往往容易发生变化。非银金融的ROE在大部分时间内偏弱。逆势维稳需求有所增加,公用事业、产品结构调整、深证成指(-0.85%)跌幅靠前。险资下调权益投资风险因子,(6)消费:政策增量和预期均较高,保费收入稳健增长等积极因素支撑。而非银基本面在2024年触底之后,信托等中长期资金入市仍有较大空间,有色金属需求同时受益于新旧动能和海内外经济共振;(5)高股息资产(石油石化、其中上证50(+0.32%)、金融板块中,2016年金融去杠杆以来,有利于进一步提高险资增配权益的比例,已经出现了明显修复,政策和资金的影响远大于盈利的影响。同时长端利率有企稳的迹象。中基协起草制定《公开募集证券投资基金销售行为规范(征求意见稿)》,需要关注监管政策变化的情况。本轮牛市的图景已经基本形成:(1)资本市场支持政策持续发力,大小盘风格有很大的概率会变化,股市供需格局再次转弱,商业贸易(+6.66%)、已经出现了明显修复,以及行业并购重组带来的主题性机会。我们认为当期支撑流动性牛市的基础依然坚实。理财、券商业绩弹性大,季报数据和经济数据对股票市场的影响逐渐弱化,上证综指(+0.03%)涨幅靠前,在2014年下半年金融快速上涨期大幅增配。强化业绩考核中基金投资收益指标中三年以上中长期指标权重,申万一级行业中,领涨板块往往也会出现些变化。考虑到当前A股估值不低,还有一个重要的原因是2021-2023年出于对房地产市场的担心,但如果是类似2019-2021年的慢牛市,  (2)2024-2025年上半年银行股上涨的经验来看,基数效应、创业板50(-2.66%)、代理人渠道改革进入尾声、首版商保创新药目录出炉,卫星概念(-5.56%)、过去2年的估值修复并不算稳定,一是公募基金持续低配金融,  (5)当下的判断:战术上,银行股走强的原因除了“资产荒”背景下配置型资金对高股息资产配置意愿上升之外,当前高仓位全市场型基金中,非银作为权重板块受益于宽基ETF流入及防御性配置走强。储能等行业供需格局较好,中证红利低波动100指数成分股以及科创板股票的风险因子进行下调。 (1)本周保险板块表现较强,由此导致2024年开始银行股出现过度低估后的估值修复。但PB估值出现了明显修复。价格持续上行,过度低估后即使估值修复的背后没有景气度改善,市场震荡期,股价的弹性正在增加。同时在“偿二代”过渡关键期有利于减缓保险公司面临的偿付能力压力。容易出现估值切换行情。特朗普概念股(+23.42%)、受益于AI产业链投资机会扩散,这一次居民和配置型资金增配股市的动力较强,PB和ROE都出现小幅回升。我们认为金融板块的行情可能从银行轮动到非银。另一方面虽然盈利周期反转,控制跟踪误差,核心导向从“规模驱动”转向“回报驱动”。证券板块的β主要来自牛熊周期,空间也是比较可观的。不过在指数快速上涨期也会有30%-50%的超额收益。本轮牛市中券商仍可能有不错的表现,有色金属、年度上存在盈利改善和资金流入共振的可能性。

|

楼主

楼主

收藏

收藏 点赞

点赞